Part1に引き続き、株の樹流サラリーマンおすすめの投資戦略をご紹介します。

少し難易度は上がりますが、ぜひチャレンジしてみてください。

続いてのオススメの投資は…

それは、高配当株投資です。

近年の日本株ブームでも話題になっておりよく耳にしていると思いますが、その名の通り、配当金を多く出す株式銘柄に投資することをいいます。注意点もあるので理解してから投資するようにましょう。始めて言葉を聞く方もいるので、丁寧に説明します。

まず配当金とは、企業の生み出した利益を株主(株を持っている人)に一部還元するお金のことです。

多くの企業は、年に1、2回の配当金を出します(すべての銘柄が配当金を出すわけではありません)。また、配当金を出す企業でも、業績などによって配当金が増えたり、減ったり、ゼロになったりと状況は変わります。

そして、配当金を多く出す基準は、配当利回りという指標で確認します。配当利回りとは、株価に対して一年間でどれだけの配当を受け取ることができるか示したものです。配当利回りはこのように計算できます。

配当利回り[%]=1株当たりの年間配当金額÷1株の株価×100

日本株全体の平均利回りは2%程度であり、一般的には3〜4%以上の銘柄は、高配当と言われています。株の樹は税引後の配当利回りが3%以上はほしいと考えています。

税引後の利回りが3%あれば、1億円の運用で不労所得が年間300万円、つまり月間25万円となります。月25万円あれば家族の衣食住も賄えます。1億円資産を作るなんてムリ、相当危ない投資をしないといけないのでは、と思われたかもしれませんが、生活の支出の見直し(STEP2-投資資金を増やそうで丁寧に説明していきます)と”長期投資”で決して不可能な目標ではないと言えます。

こちらは金融庁のシミュレーションですが、月12万円を年利5%で複利運用することで30年後に1億円の資産が築けます。一度こちらのHPで試してみてください。

複利運用について詳しくは別の記事で解説していきます。

なぜ日本株なのか

わたし株の樹は、特に日本の高配当株をオススメしております。

なぜ日本株なのか、Part1では米国を推していたでは無いか、と言われると思います。株の樹が日本株がいいと思っている理由はこちらです。

一つずつ見ていきましょう。

1.割安だから

日本株は、米国株に比べて割安なものが多いのです。株の割安さを示す指標の一つにPER(株価収益率)があります。

PER[倍]=1株の株価÷1株あたりの収益(当期純利益)

別の捉え方をすると、何年分の収益で今の株価になるのか、ということ。つまり、数値が小さいと短い年月で済む、それだけ株価は低く期待値が低い、割安株ということになります。日本は14〜15倍ほどで、米国は20倍ほどになっており、日本株は割安と言えます。

2.税金が安いから

日本株投資で得た利益に対しては、所得税・住民税・特別税含めて計20.315%の税金がかかります。米国株投資で得た配当金に対しては、プラスで10%かかってきます。

| 日本株の税率 | 米国株の税率 | ||

| 課税口座 (一般・特定口座) | 譲渡益課税 (売却し利益があった時) | 20.315% | 20.315% |

| 配当課税 (配当金をもらった時) | 20.315% | 30.315% ⇨確定申告で20.315% | |

| 非課税口座 (NISA口座) | 譲渡益課税 (売却し利益があった時) | 0% | 0% |

| 配当課税 (配当金をもらった時) | 0% | 10% |

3.円で暮らしているから

私たちは日本人であり、基本的には日本で暮らしているので、ほとんど円を使って生活をしています。そのため、円で配当金をもらえると、そのまま生活の支出に使えます。ドルで配当金があった場合、円への換金が必要で、為替変動を気にしてしまうでしょう。

4.世界各国に分散投資できるから

日本株なのに世界へ投資?と思われた人もいると思います。でも事実です。

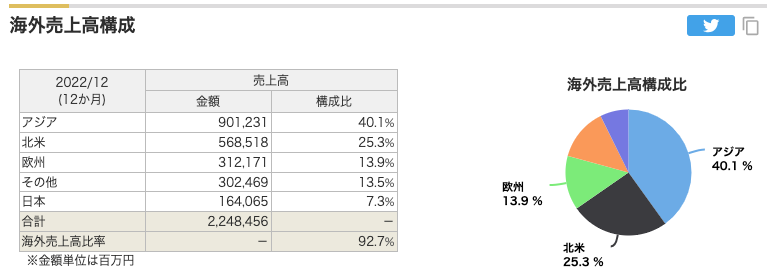

日本企業の多くは、海外で活躍するグローバル企業です。つまり海外での景気や売り上げが上がれば、その企業の収益に繋がるのです。三大原則の一つである”分散投資”が実現できるのです。銘柄選びの時には、その企業の海外売り上げ構成をチェックするようにしましょう。

例えば、ヤマハ発動機(7272)は以下のような売り上げ構成になっており、世界への分散投資になっていると言えます。(※マネックス証券の銘柄スカウターを使用)

高配当株のデメリット

当然良いところばかりでは無い高配当株。デメリットも押さえた上で投資判断をしましょう。

1.知識がいる

高配当株投資は、個別株投資です。ファンダメンタルズ分析という、企業の財務健全性や営業収益、企業の成長率、株価の割安さなど、数値や戦略から投資判断を個別にしていかないといけません。財務諸表や経済動向など勉強が必要ですが、逆にこれは面白みを感じるところだと捉えています。

2.時間がかかる

高配当株投資は、中長期投資です。目先の株価変動ではなく、分析して見つけた優良な株たちを割安なタイミングで買い、ひたすら握りしめながらさらに買い増し続け(=これを株を育てるという)育った株たちになった金の実(=配当金)をもらう、という考え方です。私は基本的には、一度購入したら売りません(TOBなどあれば別ですが)。

3.リスクが大きい

個別株投資なので、一つ一つの株に目を向けると株価変動は激しいです。投資におけるリスクという言葉は、下がることを意味するのではなく上下するその幅を指し、リスクが大きい=変動幅が大きいことをいいます。このデメリットに対しては、”分散投資”の考えであらゆる種類のセクター銘柄に投資することで解決できます。

4.値上がりは期待しにくい

高配当株銘柄は、熟成した銘柄が多いです。というのも、まだまだ成長途中の企業なら、営業活動で儲けた資金を株主に分配せず、自己投資し企業の成長に繋げようとするからです。ある程度成長を遂げた企業は、これ以上自己投資するより、支えてくれている株主に利益を還元する方が株価を安定していける、と考えるのです。

しかし、これまでの日本企業はあまり株主還元に積極的ではなかったので、世界から認められず割安に放置されてきました。これに危機意識を持った東京証券取引所(通称、東証)が「PBR(株の価値)をあげなさい、さもなくば上場廃止にしますよ」というお達しを出したことで、株主還元が進み、昨今の日本株ブームに繋がった一つの起爆剤と言えます。

なぜ高配当株なのか

ここまで読み進めていただいた皆さんは、もう高配当株の良い点、悪い点を理解していることでしょう。その上でわたしが高配当株をオススメする理由は、ズバリ楽しいからです。

お金のことも経済のことも政治のことも世界のことも何も興味なかった私が、高配当株を始めて、お金に興味を持ち、税金に興味を持ち、政治経済に興味を持ち、金融経済・世界経済に興味を持ち、今ではそれらの点が線で繋がり面となって、知識知見が格段に広がり、人間としての厚みも増していると感じています。

これに資産面でも徐々に育っていく株たちをみていくとさらに嬉しく感じます。この先の人生プランもワクワク楽しみになります。

少しは興味を持っていただいたでしょうか?その興味が背中を押すきっかけになり、皆さまの人生が少しでも変わればとても嬉しいです。

それでは次回の記事で高配当株の中の優良銘柄、つまり優良高配当株の探し方を解説したいと思いますので、ぜひ見てください。